Prazo de entrega do Imposto Territorial Rural vai até 30 de setembro; mais de 1,3 milhão de contribuintes já enviaram a declaração.

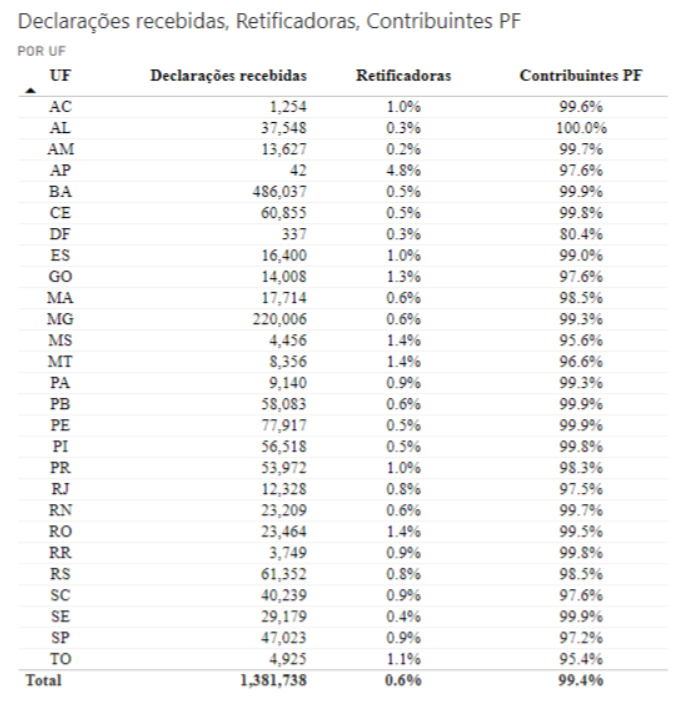

A Receita Federal informou que, até as 9h da manhã desta terça-feira (19), já haviam sido entregues 1.381.738 declarações do Imposto Territorial Rural (ITR 2025).

O prazo de envio começou em 11 de agosto e se estenderá até 30 de setembro. O número registrado em apenas oito dias demonstra a mobilização de proprietários e possuidores de imóveis rurais em cumprir a obrigação fiscal.

Dados por Unidade Federativa

Fonte: Receita Federal

Quem deve declarar o ITR 2025

O ITR 2025 é obrigatório para pessoas físicas e jurídicas que sejam:

- proprietárias de imóveis rurais;

- titulares do domínio útil;

- possuidoras a qualquer título.

Estão dispensados apenas os contribuintes que se enquadram em exceções legais, como imóveis com área total inferior a 30 hectares, desde que explorados por pequenos produtores familiares, observados os critérios definidos pela Receita.

Prazos e penalidades

O prazo final de entrega da declaração é 30 de setembro de 2025.

O contribuinte que não enviar dentro do período estabelecido estará sujeito à multa de 1% ao mês-calendário ou fração sobre o imposto devido, com valor mínimo de R$ 50,00.

Por isso, a Receita recomenda que os proprietários de imóveis rurais não deixem para a última hora, a fim de evitar instabilidades no sistema e riscos de penalidades.

Como preencher e transmitir a declaração

O envio do ITR 2025 deve ser feito exclusivamente por meio do programa ITR 2025, disponível no site da Receita Federal. O contribuinte pode utilizar certificado digital ou código de acesso gerado no e-CAC.

Entre as informações exigidas estão:

- dados cadastrais do imóvel;

- localização e área total;

- grau de utilização da propriedade;

- exploração econômica e áreas de preservação permanente;

- informações sobre atividades produtivas.

A declaração deve refletir a situação do imóvel em 1º de janeiro de 2025.

Arrecadação e importância do tributo

O ITR é um tributo federal cuja arrecadação é partilhada com os municípios. Em muitos casos, representa uma receita significativa para prefeituras de regiões rurais, especialmente aquelas com grande extensão territorial e forte atividade agropecuária.

A correta declaração e pagamento garantem maior equidade na tributação, incentivando o uso produtivo da terra e combatendo a especulação fundiária.

Expectativa da Receita Federal

A Receita ainda não divulgou projeções oficiais de volume total de declarações para 2025, mas a expectativa é de superar os números do ano anterior, quando cerca de 5,9 milhões de documentos foram entregues.

Com o avanço digital e a integração com outros sistemas fiscais e fundiários, a Receita busca aumentar o nível de conformidade e fiscalização do imposto.

Recomendações para contribuintes

Especialistas recomendam atenção especial no preenchimento do Documento de Informação e Apuração do ITR (DIAT), que exige dados detalhados sobre a utilização da área rural. Informações inconsistentes podem levar a divergências e a abertura de procedimentos de fiscalização.

Outro ponto importante é a possibilidade de retificação. Caso o contribuinte identifique erros após a transmissão, pode enviar uma declaração retificadora dentro do próprio prazo de entrega.

O balanço parcial da Receita Federal demonstra o ritmo acelerado das entregas do ITR 2025, com mais de 1,3 milhão de declarações já transmitidas.

O prazo segue aberto até 30 de setembro, e a recomendação é que os contribuintes não deixem para os últimos dias, evitando falhas no sistema e possíveis multas.icipações, deve ser considerada receita bruta e integrar a base de cálculo do IRPJ apurado pelo Lucro Presumido.

Nessa hipótese, aplica-se o percentual de presunção de 32%. O entendimento reforça que operações dessa natureza não podem ser tratadas como ganho de capital isolado, mas como parte da atividade da empresa.

Confecção de órtese sob medida

Em outro posicionamento, a Solução de Consulta Cosit nº 147/2025 analisou a atividade de confecção de órtese sob medida para pacientes, destinadas a tratamento específico e de caráter descartável após o uso.

A Receita Federal esclareceu que essa receita não se enquadra como serviço de fisioterapia ou terapia ocupacional, devendo ser tributada de forma autônoma. Assim, deve ser aplicado o percentual de presunção de 32% sobre a receita bruta para a apuração do Lucro Presumido.

Contratos de empreitada

As atividades de construção civil, obras e serviços de parte elétrica apresentam regras diferenciadas conforme a modalidade de contrato.

- Empreitada total: quando o empreiteiro fornece todos os materiais necessários à execução da obra, incorporando-os ao projeto, aplica-se o percentual de 8% sobre a receita bruta.

- Empreitada parcial: quando há fornecimento de apenas parte dos materiais ou apenas mão de obra (empreitada de lavor), o percentual aplicável é de 32%.

Esses entendimentos foram confirmados pela Solução de Consulta Cosit nº 76/2016 e pela Solução de Consulta Disit/SRRF nº 3.008/2016.

Importância para empresas e contadores

A correta aplicação dos percentuais de presunção no Lucro Presumido evita distorções no cálculo da base tributária e reduz riscos de autuações fiscais.

Empresas que atuam em atividades com interpretações específicas — como holdings de participações, prestadores de serviços de saúde ou construtoras — devem estar atentas às soluções de consulta da Receita Federal, que possuem efeito vinculante no âmbito da fiscalização.

Além disso, os profissionais da contabilidade devem orientar seus clientes sobre a necessidade de análise individualizada das operações, já que pequenas diferenças na caracterização da atividade podem alterar significativamente o percentual aplicado.

Lucro Presumido em perspectiva

O Lucro Presumido continua sendo um dos regimes tributários mais utilizados pelas empresas brasileiras, especialmente em setores de serviços e comércio.

Entre suas principais características estão:

- base de cálculo definida por margens de presunção fixas;

- apuração trimestral do IRPJ e da CSLL;

- simplificação em relação ao Lucro Real, mas menor flexibilidade para aproveitamento de créditos fiscais.

A definição clara dos percentuais é, portanto, essencial para garantir a conformidade tributária e a previsibilidade no planejamento fiscal.

As recentes manifestações da Receita Federal reforçam a necessidade de atenção à correta aplicação dos percentuais de presunção no Lucro Presumido.

Os entendimentos publicados consolidam que:

- a alienação de participação societária não permanente deve ser tributada com presunção de 32%;

- a confecção de órteses sob medida também se sujeita ao percentual de 32%;

- contratos de empreitada total utilizam 8%, enquanto a empreitada parcial aplica 32%.

Para empresas e contadores, acompanhar as soluções de consulta da Receita é fundamental para evitar passivos tributários e assegurar conformidade com a legislação vigente.

Fonte: contabeis